КБК коды бюджетной классификации в 1С

Коды бюджетной классификации меняются едва ли не ежегодно, но от правильности их написания зависит, куда попадет платеж. Что собой представляют эти коды, для чего они нужны – как формируются и меняются? Есть ли возможность добавить код КБК в 1С? Расскажем в нашей новой статье.

Понятие КБК – кодов бюджетной классификации

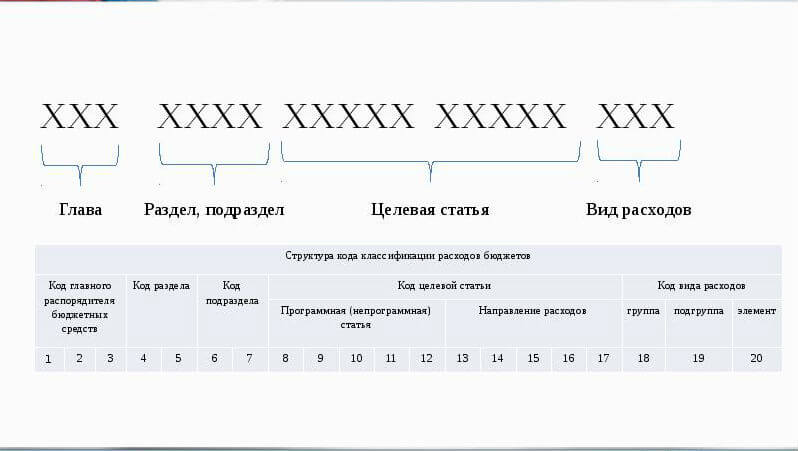

Код бюджетной классификации (сокращенно КБК) – это специальный код, который состоит из двадцати цифр. Он применяется для распределения доходной и расходной частей бюджетов в РФ. Необходимо иметь достоверные, актуальные данные о кодах, существующих на данный момент, так как важно, чтобы платеж пришел адресату, а транзакцию не пришлось отменять. Можно выделить четыре вида этого кода:

- для государственных поступлений;

- имеющие отношения к расходам;

- для источников, из которых финансируется бюджетный дефицит;

- коды, отображающие операции госуправления.

КБК устанавливаются на ограниченный срок, который, как правило, составляет 12 месяцев. Код состоит из двадцати разрядов (цифр):

- Разряды 1-3 – код главного администратора доходов бюджета. Показывают, кто именно получит средства и несет ответственность за распоряжение деньгами или пополнение ими той или иной части бюджета.

- Разряды 4-13 – вид доходов бюджетов. Эти цифры позволяют определить поступление по группе (4 разряд), подгруппе (5-6 знаки, которыми обозначены конкретные налоги, пошлина, штраф или взнос), статье (разряды 7-8), подстатье (9-11 знаки) и элементу (12-13 знаки).

- Разряды 14-17 – подвиды доходов бюджетов. Дифференцирует налоги, пени, проценты, взыскания и другие платежи.

- Разряды 17-20 – идентифицируют поступления с точки их экономического вида. Так, код 110 – налоговые доходы, а 140 – принудительно изъятые средства.

Код, по сути, дублирует информацию, которая указывается в развернутой форме в полях «Основание платежа», «Получатель», «Расчетный счет получателя».

КБК необходимы для упорядочивания финансовой отчетности и обеспечения единой формы бюджетной финансовой информации. Кроме того, они помогают урегулировать потоки финансов на уровне государства, позволяют составлять и выполнять как муниципальный, так и федеральный бюджет. Зная КБК, можно сравнить динамику доходов и расходов за конкретный период и информировать о текущей ситуации в государственной казне.

«1С Бухгалтерия 8»?

Специалисты 1С ответят на любые вопросы

и помогут выбрать программу абсолютно бесплатно!

Предпринимателям же важно знать о КБК следующее: это внутреннее кодирование, которое необходимо в первую очередь государственному казначейству, так как именно по этим кодам происходит распределение поступающих средств. Предпринимателям эти коды нужны для соблюдения требований по оформлению госплатежей – налогов и взносов в фонды.

Почему коды бюджетной классификации постоянно меняются

Многие предприниматели не могут сдержать негодования – ведь все было бы намного проще, будь коды бюджетной классификации всегда одинаковыми. Однако Министерство финансов вносит в КБК изменения почти каждый год, а у бухгалтеров и предпринимателей не всегда получается вовремя отследить изменения и исправить указанные коды – и чаще всего это случается в отчетные периоды. При этом ответственность ошибки лежит целиком и полностью на бизнесменах, которые в итоге терпят непредвиденные траты и хлопоты с доказательством своей правоты.

Предприниматели выдвигают разные версии необходимости в изменениях в КБК, однако ни Минфин, ни Минюст их никак не комментируют. Вот они:

- КБК привязаны к госсектору, а значит, смена кодирования – это причина изменения внутри соответствующих структур, поступления различных директив и т.д.

- Некоторые видят причину в несогласованности действий Минфина и Минюста, так как первый присваивает коды, а второй – утверждает.

- Другие видят в этом дополнительный способ наполнения бюджета: за просроченные, то есть прошедшие по недействующему КБК, платежи, начисляются штрафы и пени, которые также переходят в государственную казну. Доказать же своевременную оплату достаточно сложно.

- И наконец, есть мнение, что прошедшие по неверным КБК средства какое-то время «подвешиваются» до выяснения и исправления ошибок. До исправления эти подвешенные средства можно использовать на сомнительные цели. А в масштабах страны такие операции составляют огромные суммы.

Часто можно услышать мнение о том, что кодирование должно проводиться самим казначейством, так как это внутреннее дело самой структуры. Назначение кода КБК должно быть перенесено на сотрудников банка на основании указанных данных о получателе и назначении платежа или на сотрудников казначейства, принимающих транзакции. Однако на сегодняшний день этот вопрос не решен, а потому кодирование возложено на самих плательщиков. Те, в свою очередь, могут только соблюдать требования законодательства и внимательно отслеживать изменения в КБК.

Последствия ошибок в КБК

Если код был указан неверно, то платеж перечисляется в бюджет, но будет распределен неправильно, а значит, государство, по сути, не сможет его получить. Результат равноценен неуплате: налоговая инспекция обнаружит отсутствие платежей по определенным статьям. Если же вы просто перепутали КБК, то по другой статье может обнаружиться переплата.

В итоге налоговая выставит требование об уплате долга, а также штраф или сбор и пени за просрочку платежа. Для добросовестных предпринимателей это крайне неприятная ситуация, особенно при том, что ошибка могла возникнуть из-за путаницы с множеством КБК.

Если вы обнаружили ошибку в коде бюджетной классификации, следуйте следующей инструкции:

- Прежде всего убедитесь, что транзакция была проведена: если деньги не пройдут вовсе, средства будут оставаться неуплаченными, а ответственность будет полностью возложена на самого плательщика.

- Подайте в свою учетную налоговую инспекцию заявление об обнаруженной ошибке. Кроме того, нужно уточнить основания, тип и принадлежность перевода средств и, если нужно, налоговый перевод или статус самого плательщика.

- К заявлению приложите платежные поручения, свидетельствующие об уплате налога и получении его в бюджет.

- При необходимости проведите совместную сверку налогов – по ней составляется акт;

- Через какое-то время (конкретный срок законодательством не устанавливается), будет принято решение об уточнении платежа. Решение в письменном виде будет выдано заявителю.

Важный момент: платеж считается совершенным в день подачи платежного поручения даже с неверным КБК, а не в день получения решения об уточнении. Поэтому просрочки обязательного платежа и начисления штрафных санкций по факту не происходит.

Рассмотрим разные ситуации, которые могут вылиться из ошибки в КБК, и расскажем, как поступить предпринимателям.

Начислены пени по неуплате налогов. Если вы вовремя обнаружили ошибку, но получили решение об уточнении платежа, вместе с ним предоставьте в налоговую прошение о пересчете начисленных пеней. Если налоговая откажется это делать, стоит обратиться в суд – после этого вам, скорее всего, позволят провести перерасчет.

КБК не соответствует указанном в назначении платежу. Если ошибка обнаружена внутри одного налога, то налоговая инспекция, как правило, легко проводит перезачет. Однако если КБК не соответствует основанию платежа полностью, то вам откажут произвести уточнение. Впрочем, в таких ситуациях суд часто оказывается на стороне налогоплательщика.

Из-за ошибки в КБК страховые взносы не были уплачены. Если средства не поступили на нужный счет, скорее всего, вас ожидают штрафы и пени. Предпринимателю потребуется повторить платеж, но уже с правильными реквизитами, чтобы уменьшить пени. Уплаченные по ошибке средства можно вернуть – для этого в орган, на счет которого был совершен перевод, направляется соответствующее заявление. Если ваша просьба не была выполнена, стоит снова обратиться в суд.

Если средства все-таки поступили в фонд, но не по нужной вам статье, они все равно считаются внесенными в срок. Однако нужно действовать в обычном порядке. Суд поможет в случае, если вам отказывают провести перерасчет.

По закону ошибки в КБК не являются основанием, по которому платеж будет считаться не принятым. В платежном поручении предусмотрена другая дополнительная информация, которая указывает получателя платежа и его назначение. Если она указана корректно, то повода для штрафных санкций не может быть, а иные решения вы снова можете оспорить в суде.

«Настройка 1С»?

Специалисты 1С ответят на любые вопросы

и помогут абсолютно бесплатно!

Как избежать ошибок

Самый простой способ применить новый КБК и снизить риск возможных ошибок – пользоваться справочником, установленном в вашей конфигурации 1С. Он находится в разделе «Виды налогов и иных платежей», где затем нужно выбрать вкладку «Макеты». Не забывайте обновлять свою конфигурацию или обращайтесь за помощью специалистов – программисты «Авиант» готовы помочь вам с добавлением необходимых справочников и обновлением кодов.

Справочник КБК можно найти и в других версиях программы. Специалисты нашей компании обучат ваших сотрудников или подскажут им местонахождение нужной информации по горячей линии компании.

Кроме того, не забывайте регулярно уточнять в налоговой, как отражаются проведенные платежи на лицевом счете вашей организации. Если же вам поступило требование на уплату уже перечисленного налога, взноса или другого платежа, обратитесь в орган, для которого совершалась транзакция.

Если вы сами нашли ошибку, напишите заявление об уточнении в соответствии с инструкцией, описанной выше. И старайтесь быть в курсе последних версий кодов и недавних изменений в законодательстве.